Contents

株価最高値は、バブルや好景気を意味するわけではない

2024年2月末、日経平均株価は39098円の高値を付けました。

一見するとこの株価はさも日本が好景気のような印象を受ける方もいらっしゃるでしょう。

かつてのバブル期だった1989年12月に38915円の株高となっていることもあり、「バブル期と同じレベルの株高」といったような表現で報道されることもあるでしょう。

しかし、コロナ禍を過ぎ、ウクライナ侵攻を通して原材料燃料の高騰が起きてインフレが起こり、「株価が上がっても実質的に景気の良さは感じない。むしろまったく感じない」といった印象なのが正直なところではないでしょうか。

事実2024年現在起きている株高は、日本の好景気を意味しているわけではありません。

ココに注意

日本株外国人保有比率

- 1980年代:5%

- 2024年現在:30%

- 2024年直近の外国人による日本株買い:6兆円

もっと詳しく

それだけ日本が海外諸国に甘く見られている証拠。

円安のもとで暮らしている日本人にはドル買いが進んでいますが、それも「強いアメリカの通貨を持ちたい傾向・弱い日本円にうまみを感じられないから」。日本と海外投資家の株買いには背景がかなり違っていることがわかりますね。

といった背景を踏まえ、円安局面の資産防衛策をお伝えしようと思います。

円安に迫り来ているリスク

円安が進行している中で日常的にデメリットを受けていると感じやすい一つはガソリンなどの燃料でしょう。※もちろんガソリンについてはウクライナ侵攻による高騰と円安とのいずれも大きく影響しています。

ウクライナ侵攻前の2021年には135円出せば1リットル買えていたガソリンは、2023年現在185円出さなければ購入できなくなりました。

輸入大国である日本はガソリンに限らず多くを輸入に頼って外国にそのコストを支払っています。

ココに注意

ガソリン然り円安では「以前これだけ出せば購入できたいてものが、もっと多くのお金を出さなければ購入できなくなる」という状況にあるので、生活のあらゆる点で「以前よりも割高なコストを払っている」と実感することが増えるでしょう。

また、円安のデメリットをかなり実感しやすいのが海外旅行。「なんかずいぶんフライト代が高くなってる」「アメリカでラーメンを食べると3000円なの?」など割高に感じることが多くなるものです。

日本円を持っているだけで割高なコストを払わなければしたいことができなくなる、今現在そのリスクは日本人にとって気のせいでは済まされない看過できない壁となっています。

これまで日本円による預貯金が大好きだった日本は、ここにきて資産防衛のリスクを回避するきっかけになるかもしれません。

この円安の切羽詰まった状況で、合理的なアクションを見出す人ならば強いアメリカドルを持つことの重要性が増しているかもしれません。

経済が弱体化し、相対的に価値が低くなった日本円にどこかのタイミングで見切りをつけなければいけないと思うのはごく自然な話。

日本円の預貯金を持っているだけで資産価値が下がっていることが歴然としている中、何らかのアクションを探そうとするのは経済観念が健全な証拠でもあるのです。

円安局面の資産防衛

輸入大国である日本での円安局面は上で見たガソリンの例のように「多く円を支払って割高なモノを購入する」ことを強いられるのですから、資産減に直結する問題です。

社会保険料の負担が増え続け、年金制度も不安だらけ、老後2000万円問題などこの先の日本で楽観視できる要素って逆にありますか?と問われたら打開策がみあたらないというのが実情ではないでしょうか?

自身で資産を守る防衛策を考えるタイミングとも言えますので、この先資産防衛策を見つけるために参考にされていただければと思います。

日本人の金融資産の内訳、に見る危機意識ストロングゼロ感

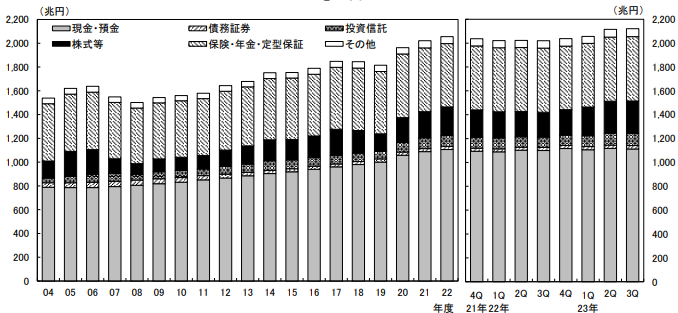

日本人のお金がどのように管理運用されているかがわかるデータを見てみたいと思います。

日銀により、2023年では日本人の個人資産の総額は2000兆円を超えており、円通貨の割合が97%、さらにその中で現金預金が53%を占めるといった統計が出ました。

「経済大国から転落して円安に転じている危機的な日本でアクションらしいアクションはほぼ見られない」と言えるお金の内訳だと思われます。

円安で円通貨の価値が下がる中で、いったいどんなアクションが必要なのかを見ていきましょう。

円安ドル高でのアクションの基本

ココがポイント

具体的には世界の基軸通貨アメリカドルを購入し円安の円価値の目減り(資産価値の目減り)を抑制することにあります。

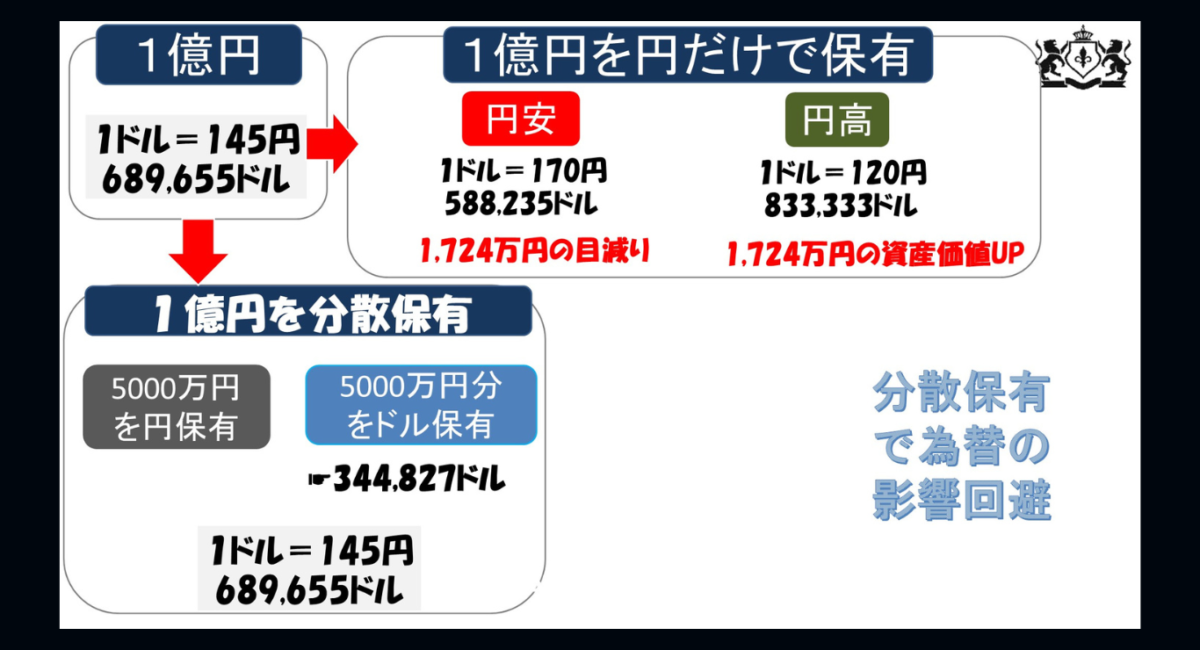

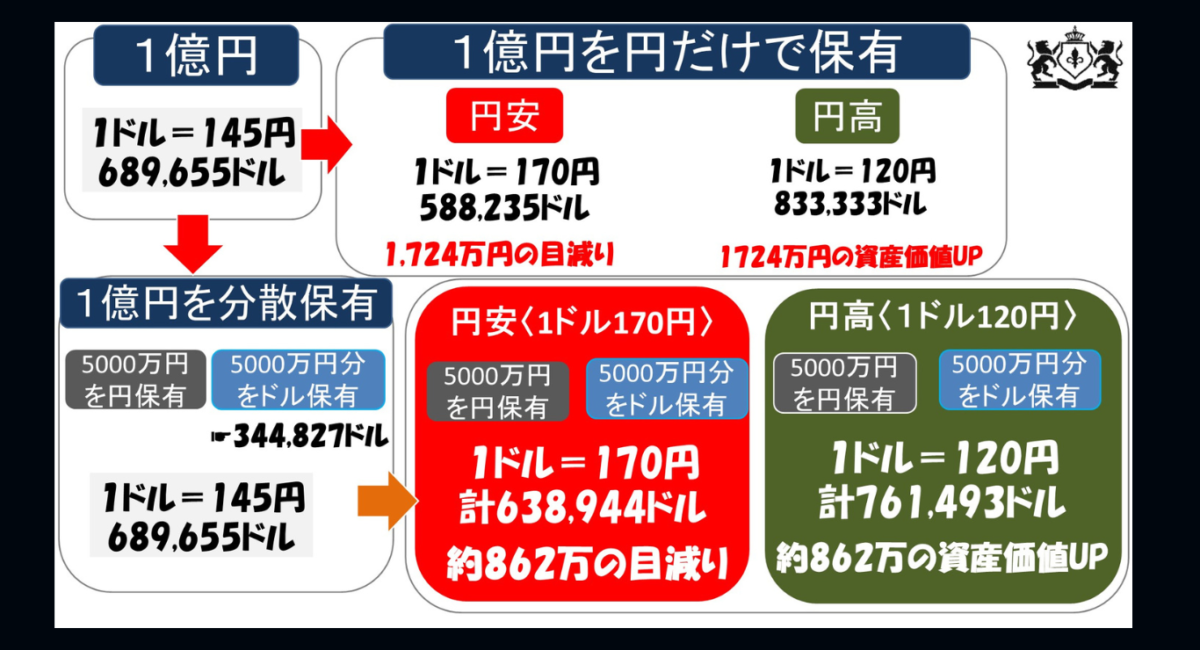

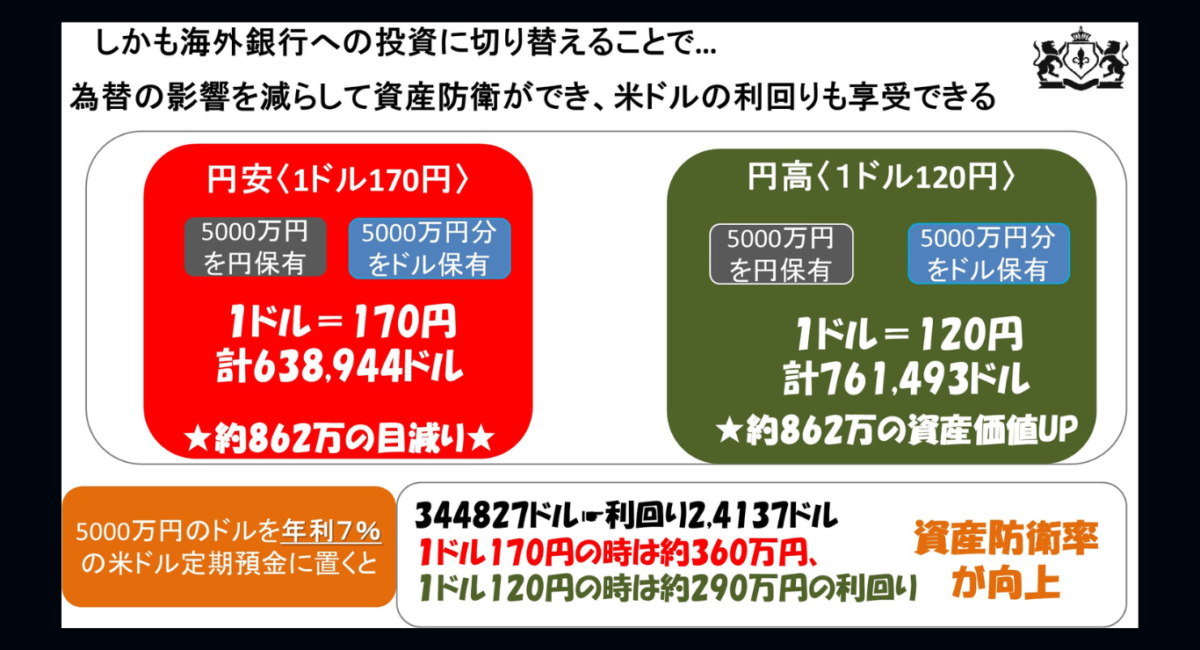

それでは円とアメリカドルに資産を分散するとどの程度目減り抑制の効果が得られそうか?下のスライドや表でシミュレーションしてみましょう。

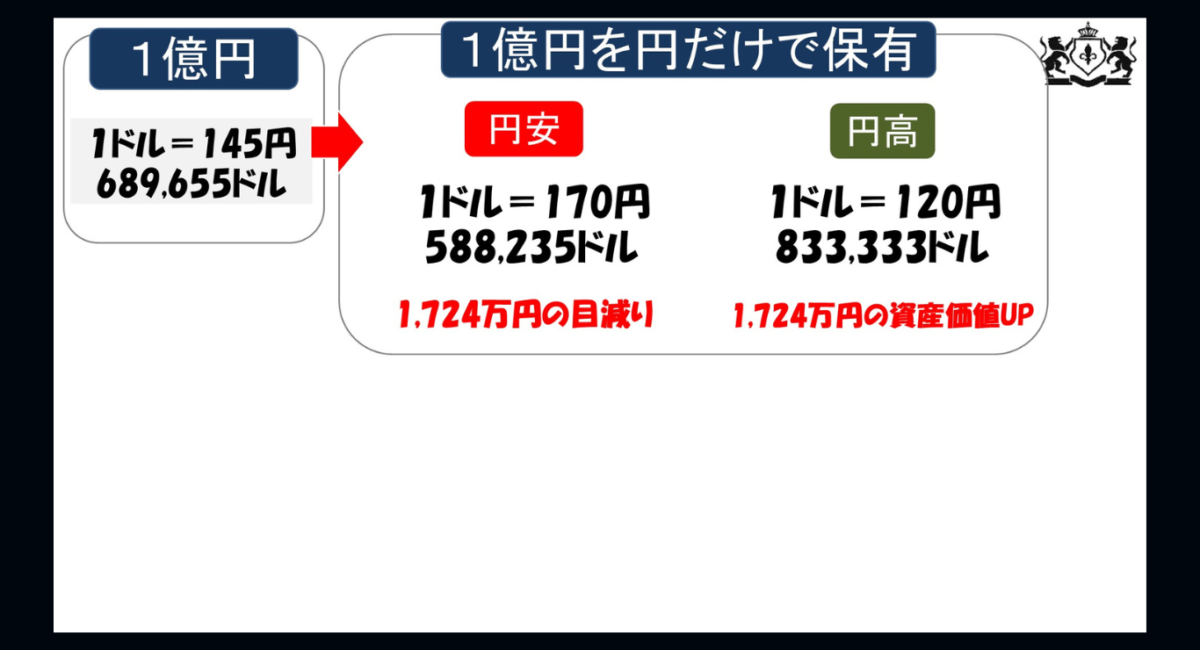

1ドル145円のときに1億円(689655ドル)の資産を持っていた場合

| 1ドル170円に なったときの資産額 | 1ドル120円に なったときの資産額 | |

| 資産のすべてを 円で保有した場合 | 588,235ドル (1724万円の目減り) | 833,333ドル (1724万円の円の資産価値UP) |

| ↓ | ↓ | ↓ |

| 資産をドルと円で 半々に分散した場合 | 638,944ドル (862万円の目減り) | 761,493ドル (862万円の資産価値UP) |

ココがポイント

このスライドや表のとおりそのまま「円でドルを購入する・ドルの資産を増やす」といったアクションで円安による円資産の目減りは抑制できます。今後はアメリカドルを基本にして日本で生きていく時代が到来するはずでしょう。

しかしただ一つ言えるのは日米の金利差が解消されるかどうかだけでなく、少子高齢化によって日本は経済力がますます弱体化し、輸出で稼ぐ力もなくなって貿易赤字も解消できないまま「円高が持続するようなこと」は考えにくいという点です。

経済力の停滞や円安は一過性の話ではなく、今後さらに激化していくことは避けられません。

日本では「アメリカの不景気を座して待つしかない」とか「アメリカの金利が下がって円安が円高に移行するのを待つしかない」など打つ手のないスタンスを見聞きすることが多いです。

でも指をくわえているだけで、アメリカが不景気にもならず金利も下がらなかったら資産の減少に拍車がかかるだけ。

円安やインフレが進む中で、資産の多くを円にしておくのがこの先どれだけ心許ないか。ここにきて「何もしないことのリスク」がいかに資産を目減りさせてしまうか、考えると怖いものです。

アメリカドルの金融商品ってどんなものがある?

日本の金融機関でアメリカドル建ての金融商品を購入する場合、以下のような金融商品が挙げられます。

| メリット | デメリット | |

| ドル建て普通預金 | 円安のときドルベースでは資産価値が目減りしない | クーリングオフ非対象・為替リスク |

| 利子:利子所得 為替による益金:総合課税の中で雑所得扱い | ||

| ドル建て定期預金 | 円の定期預金よりも高い金利が適用される | 満期到来前に解約すると減額される・為替リスク |

| 利子:利子所得 為替による益金:総合課税の中で雑所得扱い | ||

| ドル建てMMF | 手数料なし・リスクが低め・安全性が高め | 為替リスク |

| 公社債による運用で比較的安全だが投資信託の一種 為替による益金:譲渡所得 | ||

| ドル建てETF(投資信託) | 手数料が低め | 為替リスク |

| 投資信託のドル建て。分配金:外国税額控除の取り扱い 売却益:譲渡所得 | ||

| ドル建ての債券 | 収益が安定しており、満期で元本償還される | 為替リスク |

| 利子:利子所得 | ||

| ドル建ての株式 | 為替による収益 | 為替リスク、国内企業よりも情報量が不足しやすい |

| 分配金:外国税額控除の取り扱い 益金:申告分離課税 | ||

| ドル建て保険 | 為替による収益 | 手数料が高い・満期で解約返戻金が100%になるケースが多い・為替リスク |

| 年金や終身などの保険商品だが、投資信託に限りなく近い商品が増えている | ||

■:預貯金ではなく投資商品です。いずれも元本割れのリスクは常に伴います

長く持てば比較的収益性を狙えるのが投資信託や債券です。しかしながらこれらは飽くまでドル建ての投資商品ですので、為替リスクと投資商品ゆえの値動きが前提となっています。

どれも一長一短あるのが金融商品ではありますが、どんな方法で資産防衛すればいいのか? 迷うところですね。

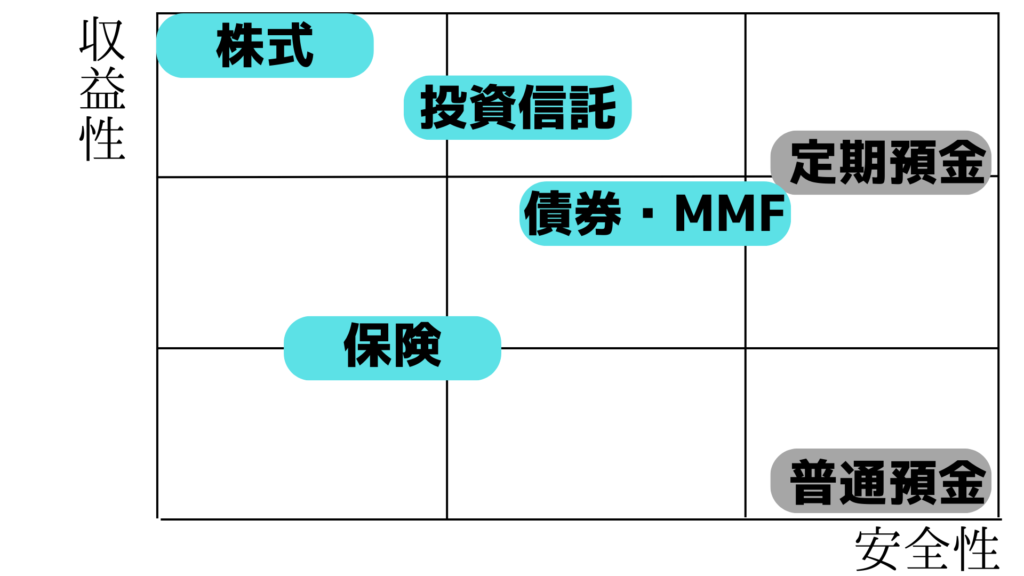

上の表の金融商品を独自の視点で「収益性・安全性」でマッピングしてみました。

ドル建て金融商品の一言メモ

- 株式:ハイリスクだけどハイリターンも望める

- 保険:商品によっては解約控除金が多額で、満期に近くなるまで収益性が望めないものが多い

- 債券・MMF:4%程度の利回りが期待できる

- 投資信託:どんな商品を購入するかで安全性も収益性もかなり異なる

- 定期預金:5-8%の確定利回りもあり

ポイント

MMFや債券も捨てがたいですが、一定期間置くのを前提とするならば、ドル建て定期預金が浮上してくる方もいらっしゃると思います。

理想的なドル建て資産は何か?といった疑問にお答えするべく、次は「ドル建て定期預金」について解説していきます。

日本の金融機関でアメリカドル建て定期預金をする場合

日本の金融機関でアメリカ建て定期預金をする場合、下のような商品がありましたのでご紹介しましょう。

出典:イオン銀行

イオン銀行の外貨建て定期預金は、「1ケ月ものが年8.0%」とされていますが、注意書きで「上の金利は一か月だけ適用される」と書かれており、1ケ月で満期の商品のようです。

ココに注意

出典:三井住友銀行

三井住友銀行のアメリカドル建て定期預金の場合は1ケ月・2ケ月・3ケ月・6ケ月・1年の定期預金があります。6ケ月より1年の定期預金の方が金利が低いという点に意外に思われるかもしれません。

三井住友銀行のドル建て定期預金についても、1年未満の定期預金については『〇%(適用金利)/(定期期間÷12)』の金利が適用されることに注意しておきましょう。

100万円を3ケ月の定期預金に預けるならば、3ケ月後の利息は9250円です。※間違っても3ケ月後に37,000円の利息にはなりません。

しかしながら満期が来たときはそのまま自動更新のような継続ができるので、「これなら悪くないかな」と思われる方もいらっしゃるかもしれませんね。

不安

アメリカの銀行でドル建て定期預金で資産防衛・資産形成

海外の銀行口座を開設する重要性は今から10年前には高まっており、すでに口座開設された方もたくさんいらっしゃいます。

その中でアメリカの銀行口座を開設する人はある目的があって敢えてアメリカにしています。それはアメリカ主導のCRSとFATCAといった金融業にまつわる取り決めを前提として開設しているのです。

CRSは他国の金融機関にある日本人(外国人)の口座情報は日本政府(その政府)に開示されない制度。

興味深いことにこの制度の発起人であり創設者であるアメリカ本人自身はCRSに加盟していない。つまり、アメリカが「外国人のお金でアメリカに利益をもたらそうとしているルール」であり、ブーイングさえも跳ねのけるアメリカの強さを物語る制度と言えます。

FATCAはアメリカの金融機関にある日本人の口座情報は日本政府に開示されない法律です。

ココに注意

日本政府のダークサイドや、アメリカのジャイアンのような情報がドドッと出ましたので、追いつかない人もいるかもしれませんが、参考に財産税に関する著書の中で挙がっていたレビューをご紹介します。

国内の財政破綻を目の前にして、国民は資産防衛のアクションを起こすべき。私自身は預金は米ドル、収入は円といったように分けて管理、将来的に日本の年金制度がだめになったら外貨の金利でやっていく生活にシフトしていきます。

名目GDPは90年代半ばまで6‐10%程度だった。今は日銀の政策金利が機能していない。

8%のGDPを目指すならば財政支出は5000兆円必要になる試算になるが、このとき物価は10倍超になってもおかしくない。

つまり、今持っている円は将来的に10分の1の価値に成り下がってしまうことを意味する。円安で言えば1ドル1000円くらいの世界。出典:アマゾン

この方のような視点に重要性を感じることができたならば、アメリカの銀行による預金はかなり価値のある資産防衛策になるのではないでしょうか。

上でご紹介しているページでは5年定期で2.5万USDだと7%、2.5万USD~10USDだと7.5%、10USD~だと8.0%といったようにかなり優遇された金利で資産運用できます。

ココがポイント

ドル建てで運用する限り為替の変動が常にリスクとなりますが、これは上の金利で相殺できるものとして考えると不安は解消されるのではないでしょうか。